이 기사는

2025년 08월 11일 16:43 IB토마토 유료 페이지에 노출된 기사입니다.

[IB토마토 윤상록 기자] 유전체 분석 기업 제이에스링크

(옛

디엔에이링크(127120))가 지난해 8월 신사업을 예고한 후 1년 만에 전환사채(CB) 발행·유상증자로 5차례에 걸쳐 300억원에 가까운 자금을 조달했다. 그러나 공격적인 자금 조달 이후 올 1분기 영업손실이 이미 2023년 연간 손실을 웃도는 등 재무건전성 악화가 불가피한 상황이다.

(사진=제이에스링크)

제이에스링크, '희토류 기반 영구자석' 신사업 드라이브

11일 금융감독원 전자공시시스템에 따르면 제이에스링크는 지난해 8월 신사업 예고 이후 CB 발행 3회, 유상증자 2회를 통해 291억원을 조달했다. 지난 6일 발행키로 한 15회차 CB까지 합치면 자금조달 규모는 371억원으로 늘어난다.

제이에스링크는 지난해 8월 주주총회에서 '희토류 기반 영구자석' 신사업을 정관에 올렸다. 구체적으로는 '영구자석 및 관련 응용제품 생산·판매·유통·수출입 관련 부가사업' 등이다. 기존에 주로 영위하던 유전체 분석 사업과 직접적 관련성은 적다는 분석이 나온다.

제이에스링크의 최대주주 주성씨앤에어는 올해 3월 대주주 등극 후 '희토류 기반 영구자석' 신사업 드라이브를 거는 모양새다.

최근 1년간 주성씨앤에어는 제이에스링크 유상증자에 두 차례 참여해 자금을 직접 투입했다. 주성씨앤에어는 3월27일 제이에스링크에 '영구자석 생산·유전체 분석 사업 전반 인건비·재료비 투자와 설비 도입' 등 목적으로 70억원을, 7월31일에도 '영구자석생산·유전체 분석 사업 전반의 인건비·재료비 투자와 설비 도입' 등 목적으로 50억원을 내려줬다.

투자은행 업계 한 관계자는 <IB토마토>에 "회사가 CB나 유상증자로 자금을 조달할 경우에는 납입주체를 잘 확인할 필요성이 있다"라며 "자금조달이 여의치 않은 경우 이름 생소한 조합을 활용하는 경우가 간혹 있다"고 전했다.

'신사업 후유증' 적자 대폭 증가…주가는 상승세

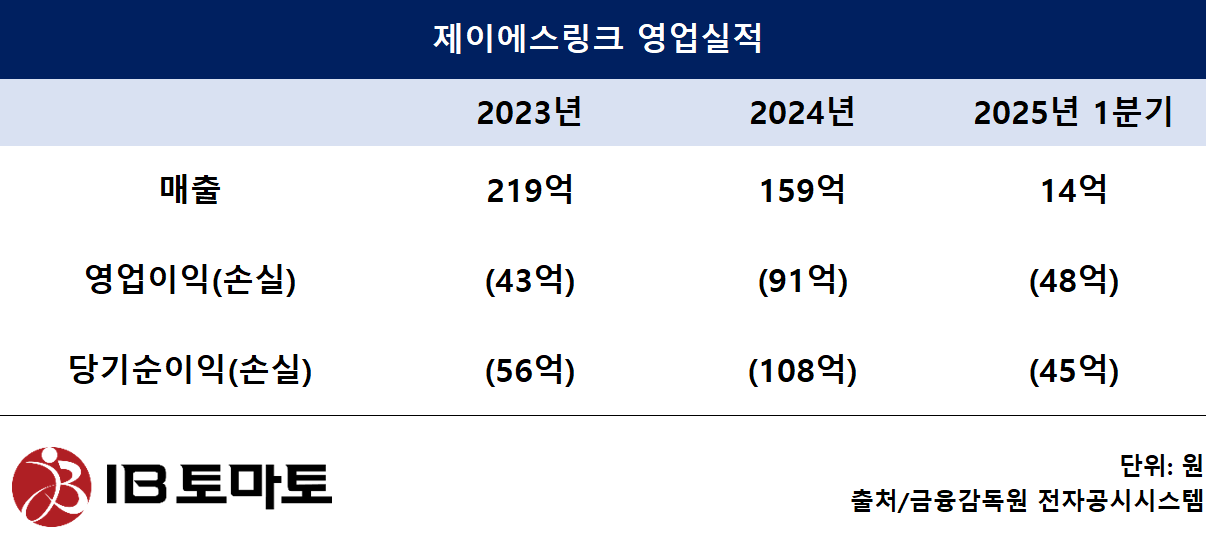

제이에스링크는 신사업을 추진한 후 실적이 악화된 상황이다. 올해 1분기 제이에스링크는 매출 14억원, 영업손실 48억원을 기록했다. 2023년 연간 영업손실 43억원 보다 많은 수준이다. 결손금도 2022~2024년 영업손실·순손실 적자 누적 끝에 908억원까지 쌓였다.

반면 주가는 상승세다. 지난해 8월 3000원대를 형성했던 제이에스링크 주가는 신사업 예고 후 꾸준히 상승 곡선을 그렸다. 지난 11일 종가는 전날 대비 12% 넘게 상승한 1만7140원을 기록, 주가 상승 배경에 업계의 이목이 쏠리고 있다.

투자은행 업계 한 관계자는 <IB토마토>에 “최대주주가 변경된 기업이 본업과 큰 접점이 없는 신사업 명목으로 무리하게 자금을 조달하는 행위는 향후 회사의 위기를 초래할 수 있다”며 “향후 회사가 신사업을 정상적으로 운영할지 지켜볼 필요성이 있다"고 전했다.

최대주주 주성씨앤에어, CB 콜옵션으로 지배력 강화할 수도

주성씨앤에어는 올 1분기말 기준 제이에스링크 주식 693만1604주(지분율 25.7%)를 들고 있다. 주성씨앤에어는 올해 3월 예전 최대주주인 오르비텍으로부터 주식을 넘겨받는 양수도 계약을 체결, 최대주주에 등극한 바 있다. 주성씨앤에어는 향후 CB 콜옵션을 제이에스링크 지배력 강화 수단으로 활용할 수 있을 전망이다.

제이에스링크 15회차 CB엔 1년 뒤 행사 가능한 권면총액 30% 한도의 콜옵션 조건이 있다. 1년 뒤 4.1%의 이자를 내고 CB를 다시 사올 수 있다. 콜옵션으로 CB를 인수하면 즉시 보통주 전환 청구를 할 수 있다. 특정인에게 차익 실현 기회를 제공할 수도 있다. 제이에스링크는 제3자 범위를 ‘발행회사 및 발행회사가 지정하는 자’로 설정해 가능성을 열어 뒀다.

15회차 CB 발행 대상자는 에스에이밸류업3호조합·엠지밸류업3호조합(대표 김성수)이다. 두 조합은 내년 9월3일 이후 CB를 보통주로 전환할 수 있으며 향후 최초 전환가액 기준 52만주, 최저 전환가액 기준 74만주를 신규 취득할 수 있다. 김 대표는 12·13·14회차 제이에스링크 CB에도 ▲에스에이밸류업2호조합 ▲엠지밸류업2호조합 등을 투자기구(비히클)로 투자한 바 있다.

김 대표는 향후 제이에스링크의 주가 상승에 따른 전환차익을 기대할 수 있다. 15회차 CB의 표면금리는 2%, 만기금리는 6%다. 전환가액은 1만5346원으로 전환가액조정(리픽싱)에 따라 1만743원까지 낮아질 수 있다.

<IB토마토>는 제이에스링크 측에 CB 발행 관련 질의를 위해 전화 연결을 시도했으나 연락이 닿지 않았다.

윤상록 기자 ysr@etomato.com

ⓒ 맛있는 뉴스토마토, 무단 전재 - 재배포 금지